ここでは「スマイルキャッチャー」で要望の多かった「時間的影響を排除したスマイルカーブ」の実装方法について解説します。

「時間的影響を排除したスマイルカーブ」とは、「スマイルカーブ」を加工したもので、主にカレンダー系スプレッド、

- 「コール・カレンダー・スプレッド」

- 「プット・カレンダー・スプレッド」

- 「リバース・コール・カレンダー・スプレッド」

- 「リバース・プット・カレンダー・スプレッド」

など、「ボラティリティ・トレード」を実行する際に用いる、実践的な指標です。

・「時間的影響を排除したスマイルカーブ」とは

「スマイルカーブ」は通常、ATM付近は期近<期先、OTMに離れるにつれて期近>期先、となっていきます。これは満期までの残存時間が関係しています。期近のオプションに満期に迫ってくるほど、OTMは期近>期先の傾向が強くなります。

「skewの変化」の視点から別の言い方をすると、期近の方が期先よりも「skew」が立っている、ということです。期近のオプションに満期に迫ってくるほど期近の「skew」は立ち、期先の「skew」は未だ寝たままのでその場に取り残されていきます。

このように通常のスマイルカーブは時間的な影響を内包している、いわば「真のIV」を視覚化したものなので、このままでは期近と期先のどちらの方が割安もしくは割高かの判断が付きにくく、カレンダー系スプレッドを組む際の指標としては都合が悪いものです。そこで「スマイルカーブ」を加工した「時間的影響を排除したスマイルカーブ」を使用します。

以下のレポートではこのように書いています。

「時間的影響を排除したスマイルカーブ」で期近と期先がピタリ重なっている場合は、期近・期先ともに需給の偏りはなく、しばらくは安定的なマーケットだろうとマーケットは考えていることを示している。普段はあまり起きないことだが、もし期近が期先を上回っていれば、それは目先の大きな混乱を織り込んでいる状態と言える。

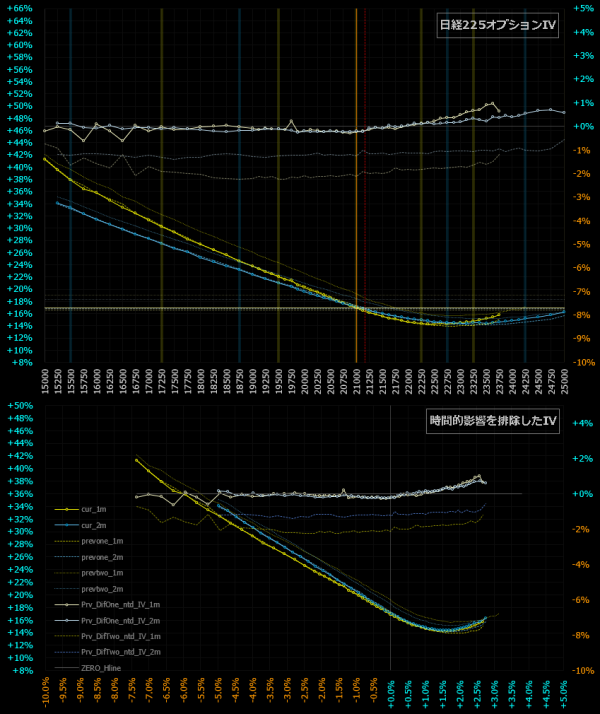

・マーケットは平穏(しかし先行きは不安)型のスマイルカーブ

上記の画像は2019.05.16(木)の東京市場午前のスマイルカーブです。上段が「スマイルカーブ」、下段が「時間的影響を排除したスマイルカーブ」です。どちらも黄色のラインが期近(残存およそ20日)、水色のラインが期先(残存およそ40日)になります。

状況としては米中貿易戦争の再燃と激化懸念で、日経平均株価はGW10「連休」明けから1000円超ほど急落した先週から一転、今週は楽観ムードが広がり落ち着きを取り戻してきた、といった局面です。

上段の「スマイルカーブ」からでは気が付きませんが、下段の「時間的影響を排除したスマイルカーブ」を観察すると、プット側の黄色のライン(期近)が水色のライン(期先)を下回っており、期近<期先(期近が割安、期先が割高)の状況となっていることが分かります。

この場合の解釈はこうです。目先の危機は脱し楽観ムードが広がってはいるが問題の根本的な解決はしておらず、むしろ貿易戦争の長期化が決定的となったことで期先のオプションの需要が高くなっている状況、と。

事実、米中貿易戦争の次の最大の焦点となるのは、一か月以上も未来である2019.06.28(金)からのG20大阪サミットの際に行われるであろう米中首脳会談であり、経験則的にG20の前までは双方からの応酬合戦によりマーケットはレンジを繰り返す、と考えられます。

そして重要な点は、期近6月ギリの満期日は2019.06.14(金)なのでG20の2週間前に賞味期限が切れ、期先7月ギリの満期日は2019.07.12(金)なので残存が2週間も残ったままG20に対応できるオプション、ということです。

以上の事実から総括すると、「期近を買うより期先を買っておきたい」(期近を売って期先を買っておきたい)というマーケットの心理状態を表している、という解釈で大方間違いないと言えます。経験則通りに目先のマーケットがレンジ推移ならば、「目先の混乱が収まった今、期近は用済み、売るのみ」ということです。

このような期近<期先となる「時間的影響を排除したスマイルカーブ」は、カレンダーの関係で「BOJ」「FOMC」「NFP」「ブリグジット」や「重要な選挙」など、次のマーケットの最大の関心ごとの日程が、「期近は賞味期限切れとなるので関係ないが、期先は大いに関係する」といった既知のイベントを控えている際にたびたび見られる現象です。

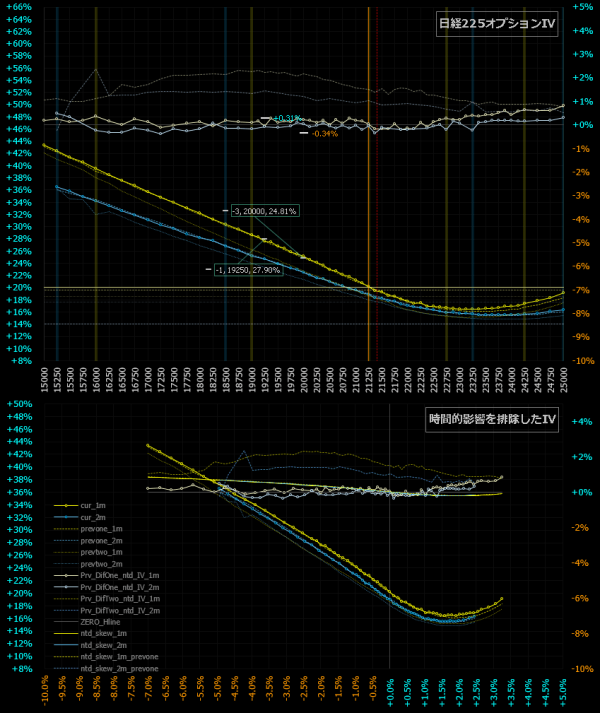

・只今絶賛マーケット混乱中のスマイルカーブ

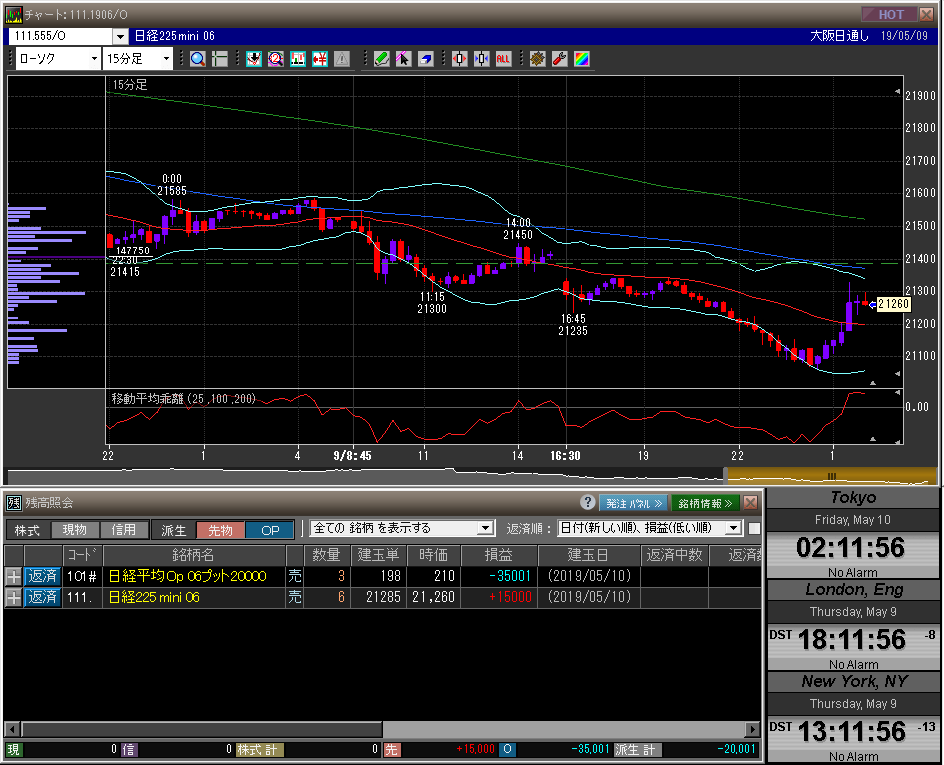

では次に時間を先週までさかのぼって、マーケットが混乱に陥った際の「スマイルカーブ」と「時間的影響を排除したスマイルカーブ」を見ていきましょう。上の画像は2019.05.10(金)の東京市場午後のスマイルカーブです。

画像は以下のレポートから拝借しました。

本日13:01に米国の対中貿易関税が発動した。1905SQ値は21451.91で通過。

日経平均先物はここまで300円幅の乱高下。今日の前場のIVは剥げ推移だったが、ランチタイムから盛り返し。発動時刻でIVのピークを付けた。日経VIも昨日の高値を更新し24.25ポイントで推移。

もうお分かりだとは思いますが、画像にあるとおり「時間的影響を排除したスマイルカーブ」は期近>期先となっており、目先のマーケットの混乱により、とりあえず的に期近の需要が高いことを示しています。

このようなマーケットの状況であれば、センチメントや「スマイルカーブ」の観察からも当然に期近が期先よりも割高であることは理解できるのですが、「時間的影響を排除したスマイルカーブ」を合わせて観察することにより、決定的にその確信を深めることができます。レポート上でたびたび出現する「ドヤ顔」キーワード、「レーダーが反応」みたいなアレです。

・「時間的影響を排除したスマイルカーブ」の実践的活用と問題点

「時間的影響を排除したスマイルカーブ」により、期近と期先どちらが割安で割高かの判断が可能であることが分かりました。ではどのようにポジションに活用していけば良いのでしょうか。

もちろんカバード系やプロテクティブ系で期近もしくは期先の割安・割高を狙い撃ちするのにも使えますが、前述のようにカレンダー系スプレッドで最も活用できそうです。しかし問題があります。

問題とは「ナニコレ安い」「ナニコレ高い」だけで単純には売買はできない、ということです。それは時に危険な判断となりかねません。

カレンダー系スプレッドを組む際、「割安だから買う、割高だから売る」(限月サヤの逆張り)、もしくは「割安になり始め今後もっと安くなるので売る、割高になり始め今後もっと高くなるので買う」(限月サヤの順張り)、どちらが正しいのでしょうか。

これはその時々のマーケットの環境や状況によるので何とも言えません。例えば「イベントプレイ」としてイベント数日前からIVが盛ってきたのであれば「順張り」で仕掛け、更なる盛りを狙います。イベントに向けて盛ってきたIVはイベント通過で剥げ落ちるので、イベントを通過する直前では「逆張り」が有効となるでしょう。その都度「時間的影響を排除したスマイルカーブ」を観察し、事実「なぜこのような割安・割高を示しているのか」をよく考え判断を下すことが重要です。

なおマーケットに何も関心事がない状態、平時の凪相場の「時間的影響を排除したスマイルカーブ」は、期近=期先となり、黄色のライン(期近)と水色のライン(期先)は、なぞったようにピタリと重なります。期近・期先は割安・割高と全く隔たっていない状況と言えます。

よって期近と期先のラインが一致していない場合、マーケットは何らかの事情を織り込んでおり、オプション市場では明確に需給が隔たっています。もしその原因が分からない・心当たりがないというのなら、それは「自分の知らない何かがある」と考え情報力や洞察力、先見性を疑った方が良いでしょう。

また別の問題点もあります。それは以下のレポート内で言及しています。

上の「スマイルカーブ」と「時間的影響を排除したスマイルカーブ」の画像をご覧いただきたい。

どちらのスマイルカーブも10「連休」の影響を受け、245日換算と365日換算とではこのように形状が大きく異なる。245日では期近割高>期先割安、365日では期近割安<期先割高。どちらも正しいスマイルカーブだが、片方だけ見て割安・割高といった判断をすることはできない。かといって時計が2つあると何時かわからない。

このようにマーケットに特殊な事情がある場合は、「時間的影響を排除したスマイルカーブ」はもとより「スマイルカーブ」は正常に機能しない場合もあります。よってこれらを手放しで信用してはいけません。どちらも「加工データ」であり諸所問題点もあることを加味した上で観察・評価し、判断を下すべきでしょう。

ブラック・ショールズ式の問題点など。

1998年のLTCM破たん以降、マーケット環境に正規分布を当てはめる仮定に大いなる疑問符が付くことは、現在となっては広く周知の事実です。よってトレーダーはそのことに留意し「正規分布を仮定とした数字には用心」していかなければなりません。正規分布の便利さ故に、特にオプション取引ではこの誤った仮定が多用されています。

オプション取引の「必読書」として挙げた「ブラックスワン(上/下)-不確実性とリスクの本質(ナシーム・ニコラス・タレブ)」で、著者は正規分布をマーケット環境へ適応する危険性に対し「ベル・カーブ(正規分布)、この壮大な知的詐欺」「まやかしの不確実性」と激しい論調で言及しています。

・「時間的影響を排除したスマイルカーブ」の実装方法

さて前置きが長くなってしまいました。それでは「スマイルキャッチャー」に「時間的影響を排除したスマイルカーブ」を実装する方法を解説していきます。

「スマイルキャッチャー」のダウンロード、その他の設定方法などはこちらから。

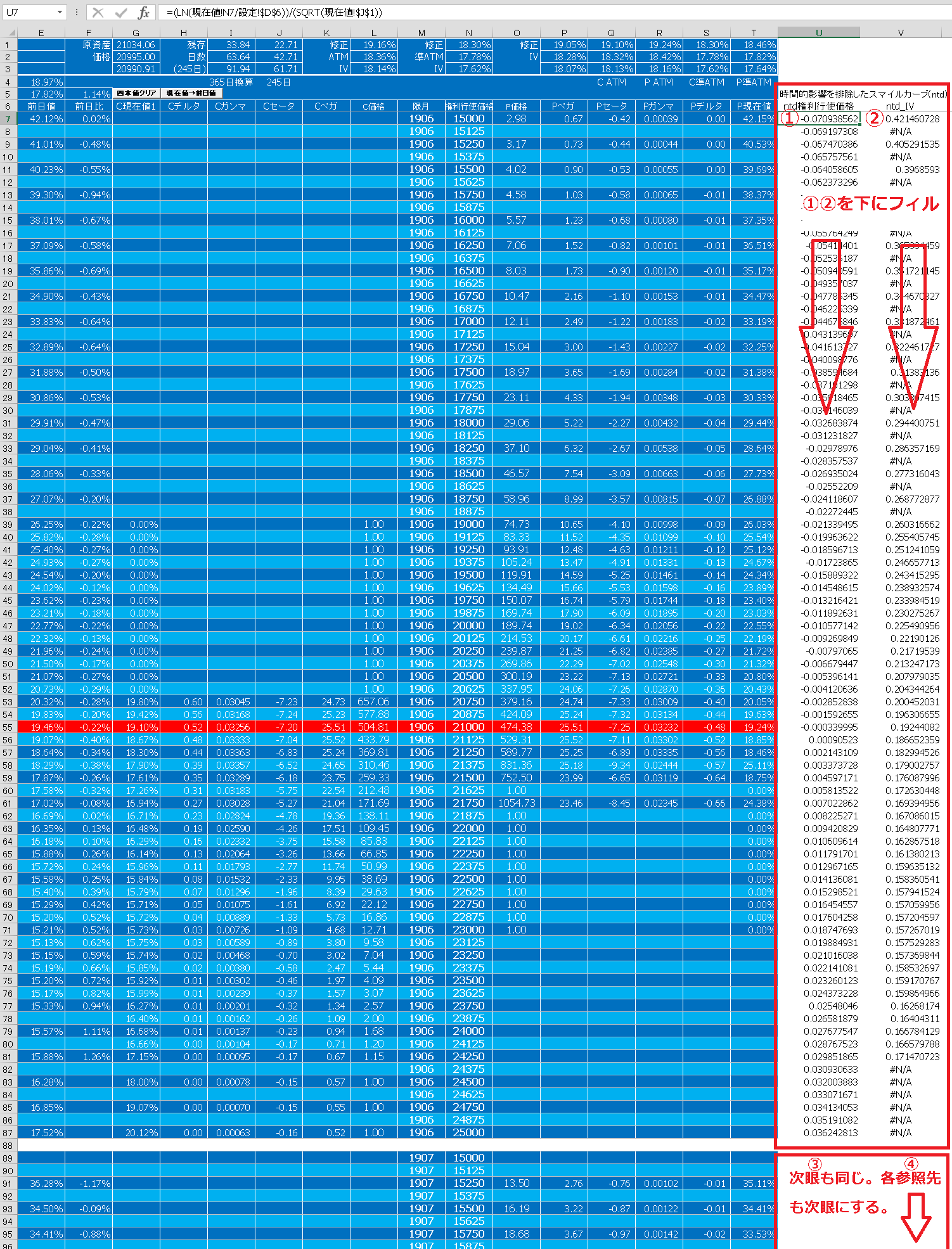

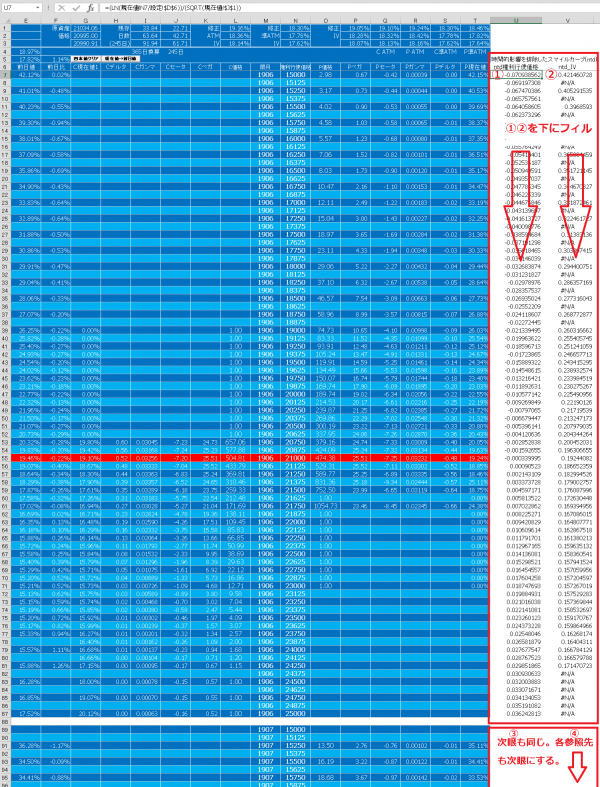

エクセルの関数に心得がある方なら簡単ですので、上の画像を参考にしてください。新たにU列とV列に「時間的影響を排除したスマイルカーブ」の値を作っていきます。既にご自身で改造を施しておりU列とV列を使用している場合、今回他の列で実装しても全く問題ありません。

■第1限月

① 権利行使価格(時間的影響を排除したスマイルカーブ)

U7 =(LN(現在値!N7/設定!$D$6))/(SQRT(現在値!$J$1))

以降、87行までフィル

スマイルカーブ上では横軸(権利行使価格)となり、「%」で表示されます。

② IV(時間的影響を排除したスマイルカーブ)

V7 =IFERROR(現在値!D7,NA())

以降、87行までフィル

スマイルカーブ上では縦軸となり、IVそのままの値なので「%」で表示します。

■次限月以降

89行目から次限月になるので、関数の各参照先を以下のように次限月に対応したものに変更します。

③権利行使価格(時間的影響を排除したスマイルカーブ)

U89 =(LN(現在値!N89/設定!$G$6))/(SQRT(現在値!$J$2))

以降、169行までフィル

④IV(時間的影響を排除したスマイルカーブ)

V89 =IFERROR(現在値!D89,NA())

以降、169行までフィル

■3限月も同様に限月の参照先を変えます。

■グラフにするには既存の「IVスマイルカーブ」のグラフをコピー・複製し、複製したグラフの参照先を、今回作成した「時間的影響を排除したスマイルカーブ」の値(U列とV列)に変更してしまうのが一番簡単でしょう。

■コピペも良いですが、関数を紐解いて計算式を理解した方が勉強になるでしょう。

・「時間的影響を排除したスマイルカーブ」は教科書に書かれている

「ギルドの訓え」「理論と実践の違い」「教科書には書かれていない」などは、このレポートに良く出現する「ドヤ顔」キーワード群ですが、「時間的影響を排除したスマイルカーブ」の計算式は教科書に書かれています。「オプションボラティリティ売買入門(シェルダン・ネイテンバーグ)」です。

「時間的影響を排除したスマイルカーブ」はP637~を参考にして「スマイルキャッチャー」に実装しました。

「オプションボラティリティ売買入門(シェルダン・ネイテンバーグ)」は最重要の「必読本」なので、真剣にオプション取引を学んでいきたいなら手に入れた方が良いでしょう。既にお持ちの方は合わせて読み返してみてはいかがでしょうか。

「時間的影響を排除したスマイルカーブ」の解説と実装方法は以上になります。ご質問などありましたら「ギルド集会所」からよろしくお願いいたします。