(目次へもどる)

デルタとは

デルタは、原資産価格の変動がオプション価格に与える影響度を示すリスク指標です。

例えばドル円の原資産ポジションは、ドル円の価格変動に対して100%の影響度で連動します。よってドル円ロング1単位のポジションのデルタは「+1.00」と表し、ドル円ショート1単位のポジションのデルタは「-1.00」と表します。

原資産価格が1単位変動したときに、オプション価格がいくら変動するのかを表したものがデルタであり、「原資産価格の変化に対する、オプション・プレミアムの変化率」といえます。一般的なデルタはブラック・ショールズ方程式を原資産価格で偏微分して求めます。

偏微分とは?

オプション取引を実行し、ポジション管理を行っていく上で、これらの変数の「変化率」の大きさを知っておかなければなりません。このような複数の変数を持つ関数から、特定の変数の「変化率」を求める場合、他の変数を定数として「微分」することで値を求めます。これを特に「偏微分」といいます。

原資産価格に対するオプション価格の連動率

アット・ザ・マネー(ATM)のオプションのデルタはおおよそ「0.50」であり、原資産価格の変動に対しておおよそ50%の変化率でオプション価格は変動します。

ディープ・イン・ザ・マネー(DITM)のオプションのデルタは、オプションがDITMであるほど「1.00」に近づいていき、原資産価格の変動に対してオプション価格はほとんど100%の変化率で連動することを表しています。ただし満期を迎えるその瞬間まで「1.00」になることはありません。

ファー・アウト・オブ・ザ・マネー(FOTM)のオプションのデルタは、オプションがFOTMであるほど「ゼロ」に近づいていき、原資産価格の変動に対してオプション価格はほぼ変動しないことを表しています。ただし満期を迎えるその瞬間まで「ゼロ」になることはありません。

デルタ値は権利行使される確率

またデルタ値は、オプションが満期に権利行使される(イン・ザ・マネー(ITM)で満期が決まる)確率を表しているとも言えます。ATMのオプションのデルタが「0.50」ということは、このままオプションが満期を迎え権利行使されるかどうかの可能性は「フィフティー/フィフティー」(50/50)であることを表しています。

DITMのオプションのデルタがほぼ「1.00」ということは、このオプションはほぼ確実に権利行使されることを表しています。逆にFOTMのオプションのデルタがほぼ「ゼロ」ということは、権利行使される可能性がほぼないことを表しています。

満期を迎えるその瞬間までデルタが「1.00」または「ゼロ」になることがないのは、たとえ満期の1秒前に「IN」していたものが1秒後の満期に「OTM」する、もしくは「OTM」していたものが1秒後の満期に「IN」する可能性が全くゼロではないからです。

コールとプットは表裏一体

同一限月かつ同一権利行使価格のプットとコールのデルタの絶対値の和は、「1.00」となります。これは同一限月かつ同一権利行使価格のプットとコールのオプションは、原資産ポジションの1単位と等価(パリティ)であることを示しており、ここに「プット・コール・パリティ」の裁定理論が存在していることを明確に示しています。

言い方を変えれば、オプションは原資産ポジションをコールとプットに分解したもの、と言えます。例えば、ほぼ確実に権利行使されるであろうDITMのコール・オプションのデルタはほぼ「+1.00」ですが、同じ権利行使価格のプット・オプションはFOTMであり、ぼぼ確実に権利行使されることはないのでデルタはほぼ「ゼロ」となります。それぞれコールとプットのデルタの絶対値の和は「1.00」、同一限月かつ同一権利行使価格のコールとプットは表裏一体なのです。

以下は「プット・コール・パリティ」の早見表になります。コールとプットは同一限月かつ同一権利行使価格でなければなりません。

プット買(+1) = ミニ売(-10) + コール買(+1)

プット売(-1) = ミニ買(+10) + コール売(-1)

コール買(+1) = ミニ買(+10) + プット買(+1)

コール売(-1) = ミニ売(-10) + プット売(-1)

ミニ買(+10) = コール買(+1) + プット売(-1)

ミニ売(-10) = コール売(-1) + プット買(+1)

デルタ・ニュートラル

デルタが「+0.25」であるアウト・オブ・ザ・マネー(OTM)のコールオプションを4単位ロングしている場合、ポジション合計のデルタは 「(デルタ+0.25)×4単位=デルタ+1.00」 となります。ポジション合計のデルタが「+1.00」であるということは、原資産ポジションを1単位ロングしているのと同意です。

故にデルタ+0.25のコールオプション4単位のロングに、原資産ポジションのショートを1単位追加することで、ポジション合計のデルタを「ゼロ」にすることができます。

この例では、「コール買い + 先物(ミニ)売り = プロテクティブ・コール」となります。デルタが「ゼロ」の「プロテクティブ・コール」ということは、原資産価格の変動の影響を受けないことを意味しています。この状態を「デルタ・ニュートラル」と言います。

デルタ・ヘッジ

しかしポジションを取った直後は「デルタ・ニュートラル」の「プロテクティブ・コール」であっても、その後に相場が進行すると「ガンマ効果 = ガンマ」「時間の経過 = セータ」「ボラティリティ = ベガ」などの影響により、デルタはニュートラルを保てなくなります。デルタが+(ロング)に傾いた状態を「デルタ・ロング」、-(ショート)に傾いた状態を「デルタ・ショート」と言います。

意図してポジションのデルタをニュートラルに保ちたい場合、傾いたデルタと等分の逆ポジションを追加、もしくは落玉して対応します。例えば先の「プロテクティブ・コール」のデルタが+0.20に傾いた場合は、原資産ポジションである先物(ミニ)のショートをデルタ-0.2分追加するか、デルタ+0.2分のコールを売るか(または持玉を落とすか)、もしくはデルター0.2分のプットを買うか、ということになります。

※先物(ラージ)のデルタは±1.0、先物(ミニ)のデルタは±0.1となります。

このような方法でポジションを組み合わせて合計のデルタを「ゼロ」に調整し、原資産価格変動による影響を消すことを「デルタ・ヘッジ」、または単に「デルタ調整」などと言います。

オプション取引は「デルタ・ヘッジ」を行うことで先行き不確実な原資産価格の変動に対しポジションが受けるリスク量を調整し、また時間の経過(セータ)や、ボラティリティ(ベガ)だけを抜き出し、そこで利益を上げることが可能です。

プット・コール・パリティのエスケープ

先に述べた「プット・コール・パリティ」の裁定理論を実践トレードレベルで使う一つの例が「プット・コール・パリティのエスケープ」です。これは持玉がDITMしてしまい、オプションの流動性が消失し不利な価格でないと返せないときに、十分な流動性が生まれた裏のFOTMのオプションを利用して持玉を逃がす方法です。

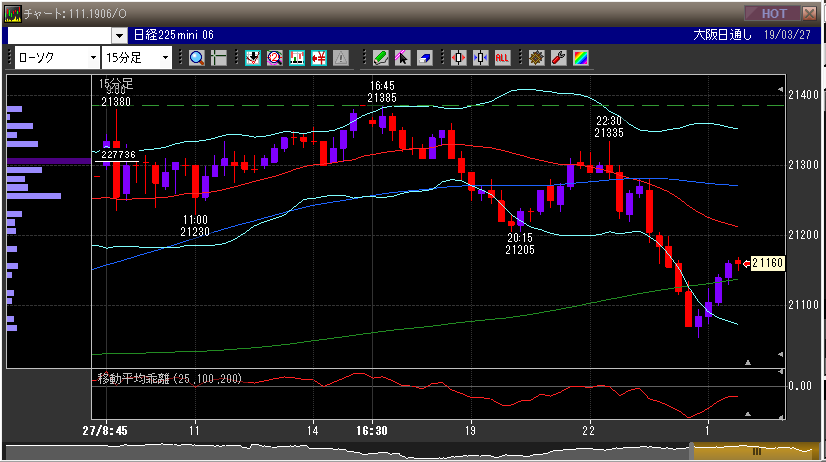

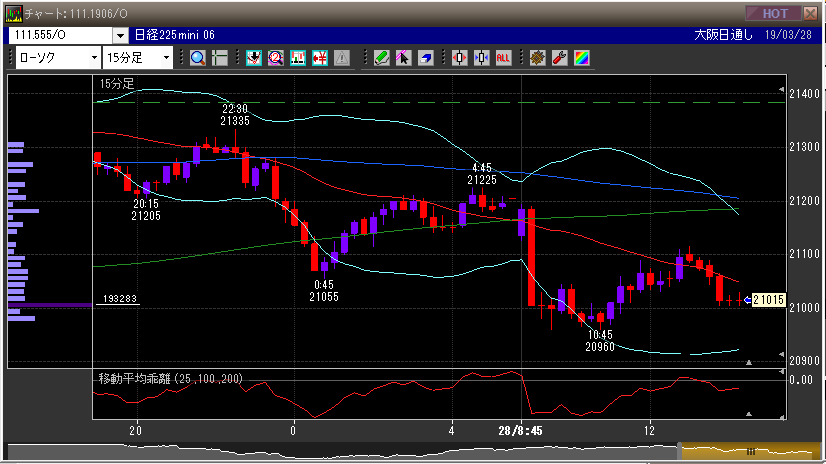

例えば日経平均が21000円のときに「プット・バック・スプレッド」を組み、OTMであったプット20000の売玉を持っていたとします。その後に相場は暴落を起こし、日経平均は17000円になりました。買玉を無事に返済し「プット・バック・スプレッド」は見事に大きな利益を上げることになるのですが、困ったことにプット20000の売玉は3000円デープ・インしているため流動性がなく、不利な価格でないと返せません。そもそも板がなく妥当な価格も良くわかりません。こんなときに「プット・コール・パリティのエスケープ」を使います。

この「プット・バック・スプレッド」の例では、プットの売玉を「プット・コール・パリティのエスケープ」したいので、逆ポジションであるプットの買玉を組成することになります。既存のP20000売りに、新たに組成するP20000買いをぶつけて相殺する、ということです。

上記「プット・コール・パリティ」の早見表の通り、プットの買玉は以下の方法で組成できます。

プット買(+1) = ミニ売(-10) + コール買(+1)

つまり、

P20000買(+1枚) = ミニ売(-10枚) + C20000買(+1枚)

ミニを10枚売って、暴落によりFOTM化して流動性の生まれたC20000を1枚買えば、それはP20000買いと同意となります。この2つのポジションを既存のP20000売りに追加し、ポジションは3つになります。

A. [既存] P20000売(-1枚)

B. [新規] ミニ(-10枚)

C. [新規] C20000買(+1)

これで返せずに困っていたP20000売の損益を完全にロックできます。損益を完全にロックできるということは、「デルタ・ニュートラル」はもちろんのこと、他のグリークスも完全にニュートラルにできるということです。つまりこの3つのポジションの合成はノーポジションということになり、「プット・コール・パリティのエスケープ」が完成します。

そしてその後の相場の進行次第で流動性が戻り外せるようなら外せば良いし、外せなければ満期に持ち込めば良いのです。これで「プット・バック・スプレッド」で得た利益は欠損することなく確保されました。

オプションを触っている以上、いつ「ブラックスワン」に巻き込まれるかも分かりませんので、早見表は常に手元に置いておきましょう。

デルタのロング・ショート早見表

デルタについてはまだまだ書ききれないのですが、今回はここまでとします。以下はデルタのロング・ショート早見表です。慣れてくれば不要になるでしょう。

先物(ラージ)買い = デルタ・ロング (デルタ+1.0)

先物(ラージ)売り = デルタ・ショート (デルタ-1.0)

ミニ買い = デルタ・ロング (デルタ+0.1)

ミニ売り = デルタ・ショート (デルタ-0.1)

コール買い = デルタ・ロング

コール売り = デルタ・ショート

プット買い = デルタ・ショート

プット売り = デルタ・ロング

(次号へつづく)