(目次ページへ戻る)

■なるほど。

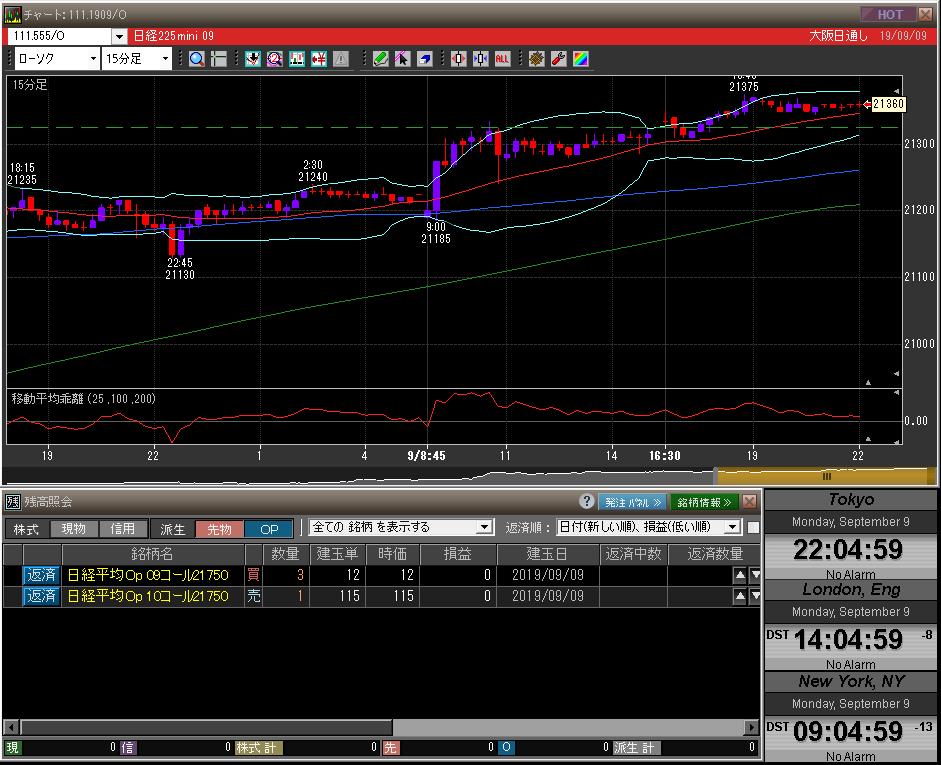

□でも気を付けないといけない。前日引けには20%の水準だったIVがNYタイムで原資産価格が大きく動いたことによって、明けて翌朝の前場には50%に急騰し、後場には更に暴騰し100%を超えたという例が何度もあるんだ。

だからIVが「割高」になったからといって闇雲にオプションを売りまくっているだけでは、いつか必ず訪れるであろう重要な局面できっと大失敗を犯すことになる。そこがオプション・トレーダーの経験やスキル、そして裁量的センスの見せどころなのだと思うよ。

オプションは売り優位か?買い優位か?

■非常に良く分かりました。別の話題に移らせてください。「オプションは売り有利か、買い有利か」とよく話題になっています。やはりオプションの売り手は優位にあると思いますか?

□それは賛否両論というかナンセンスな話題だね。当然のことだけれど相場付きによって有利なポジションと不利なポジションは変化するものだよ。どちらが有利でどちらが不利、というような固定観念は捨てたほうが良いと思う。そのような誤った固定観念を持っていると重要な局面で致命的なミスを起こしかねない。

ひとつ確かなことは、一番不利なのはアゲインストのポジションを抱えているトレーダーだということだよ。特にオプションのショート・ポジションのアゲインストは最悪だ。IVが低くあまり動きがない局面でオプションをショートしてしまい、後に原資産価格が大きく動いてIVが高騰、ポジション評価が大きくアゲインストに沈んでしまったパターンなどだよ。誰でも初めに経験したことでしょう?

IVは盛り続けているし、このまま原資産価格の動きが進んでしまえばITM(イン・ザ・マネー)になってしまうかもしれない。日経225オプション市場のように流動性が低いマーケットでそのような不利な状況に陥ってしまうと、損切りをするのにもどんなに不利な値段を付けられるか分かったもんじゃない。

■ITMになってしまうと更に流動性は薄くなりますね。

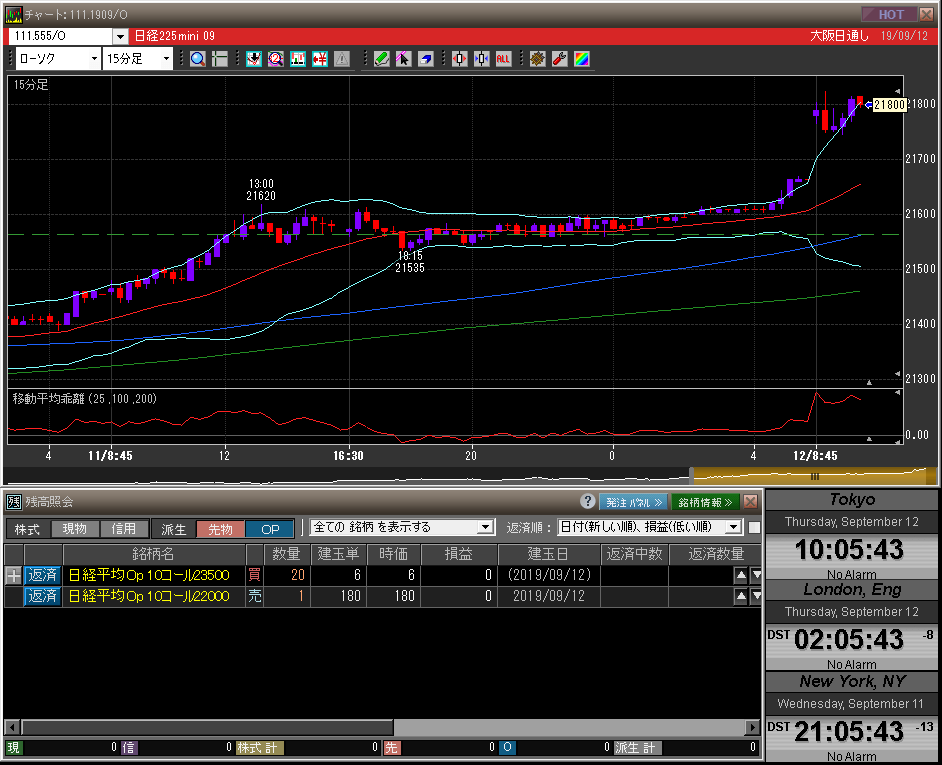

□そうなんだ。例えば先ほどの例のようにNYタイムで大きく動き、翌朝も寄り付きで大きく窓空けをしてしまって、OTM(アウト・オブ・ザ・マネー)のポジションが突然イン・ザ・マネーになってしまったときだよね。そうなるともう目も当てられない。オプション市場にいる相手は百戦錬磨のプロたちばかりだから、そういうミスを犯した愚かなトレーダーを虎視眈々と狙っているんだ。

そのような局面でオプション・ボードを見ると、明らかに理論値から乖離したプライスの注文がズラリと並んでいるだろう?彼らのメッセージはこうさ。「どうしてもって言うのなら、この値段でなら助けてやってもいいよ」。そして困った立場の側は「その値段でも良いから頼む!なんでも良いから助けてくれ!」。モニター越しにトレーダー同士で会話ができるとしたら、こんな感じじゃないかな。

それでも全く逃げることができないよりはマシだよ。これは誰のせいでもなく自爆なんだ。だから決して自分で自分を不利な状況に追い込んではいけないよ。特にオプション取引ではね。

プット・コール・パリティのエスケープ

■このケースで助けてくれる相手がいない、つまり損切りすら叶わない場合の緊急的な対処法は何かありますか?

□あるよ。簡単に説明すると今の日経平均株価が10500円だとして、権利行使価格10000円のプットをネイキッドでショートしていたとする。OTMの「プット裸売り」ということだね。そこに突然ブラック・マンデーがやってきてマーケットは1000円の暴落を起こしてしまった。日経平均株価は9500円だね。

■はい。

□そこでまず「プット裸売り」1枚に対して先物1枚もしくはミニ10枚をショートする。次に「プット裸売り」と同じストライクのコールは、日経平均株価が1000円暴落したことでITMからOTMとなり流動性が生まれる。これを1枚ロングする。これで当初の「プット裸売り」は実質的に損切りをしたことになるよ。

この状態のまま満期までポジションを放置しても、損失は固定されるんだ。わかるかな?同じ権利行使価格のコール・ロングとプット・ショートは、先物ロングの合成ポジションだ。

つまり「(プット売り+コール買い)+先物売り = (先物買い)+先物売り = スクウェア」というわけさ。

これは「プット・コール・パリティのエスケープ」と言うんだ。流動性を喪失してどうしても損切りができないときの緊急的な逃げ方だね。先の例のように、あまりにも不利な価格で損切りするしかないときにも使えるよね。証拠金が生贄になるけれど、これ以上の損失拡大は食い止められる。これで助かれば安いものだと思うよ。

ポジションの非常口を確保

■なるほど。非常口みたいなものですね。

□うん。オプションをいじるのなら、事前に対応ができないほど瞬時にITMになってしまうことがいつでも起こり得る、ということを念頭に置くべきだよ。そして最低でも自分のポジションの非常口くらいは知っておかなければならないと思うよ。

こんな対処法を知ってか知らずか、プットもコールも売って「ショート・ストラングル」や「ショート・ストラドル」ばかりをやっている人もいるけど、彼らは「ブラックスワン」に対応できる自信があるのかな。僕には信じられないよ。

(次号につづく)

(目次ページへ戻る)